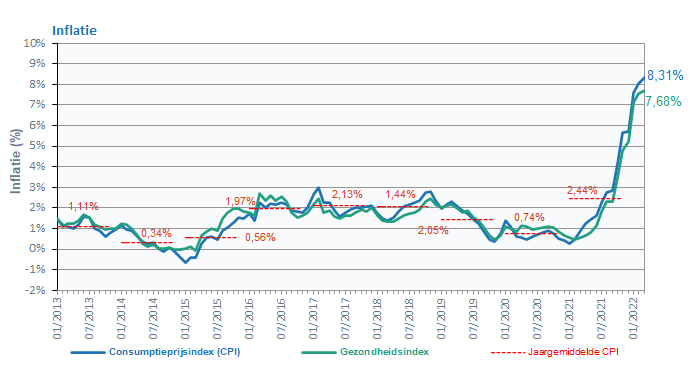

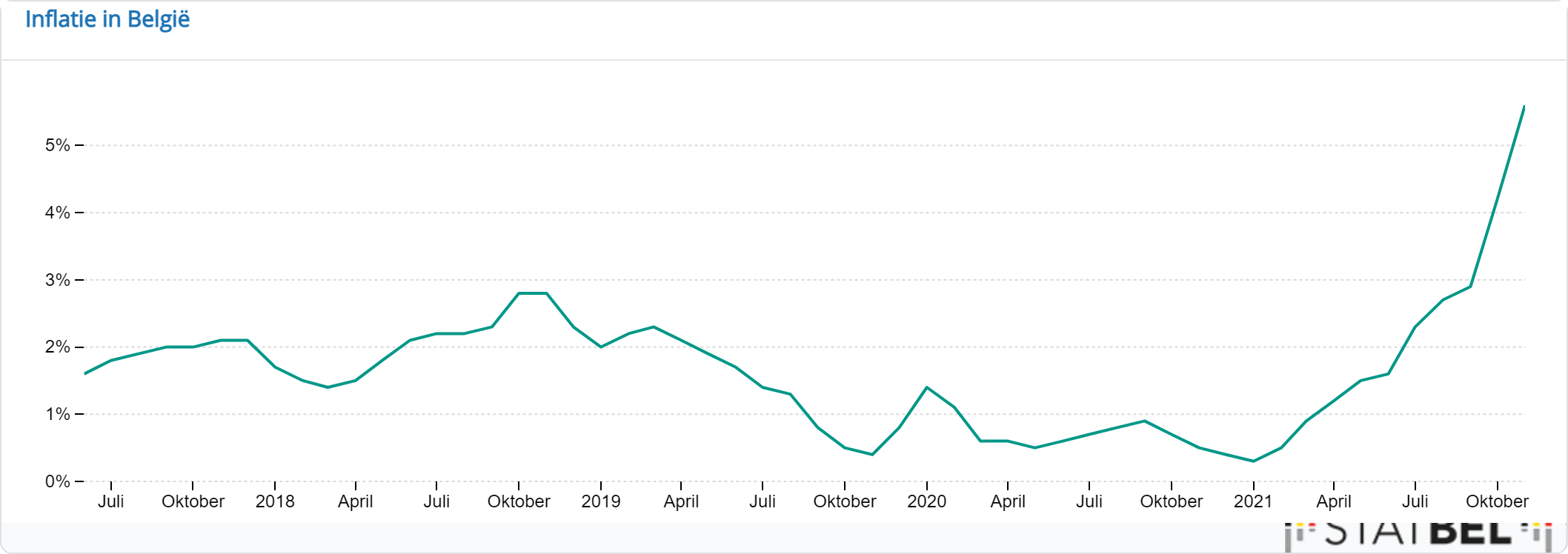

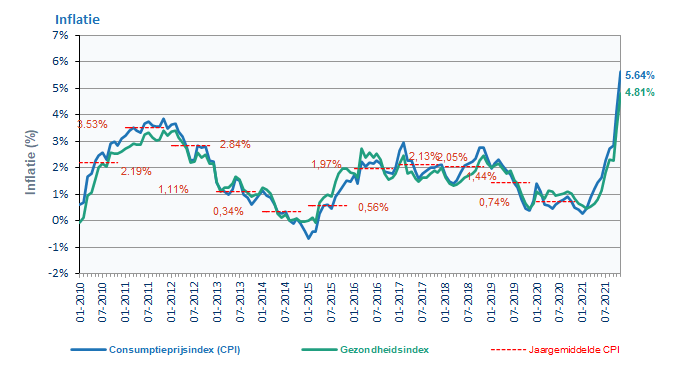

In de huidige economische toestand van 2022 in Europa en specifiek in België, hebben veel kleine ondernemingen financiële moeilijkheden.

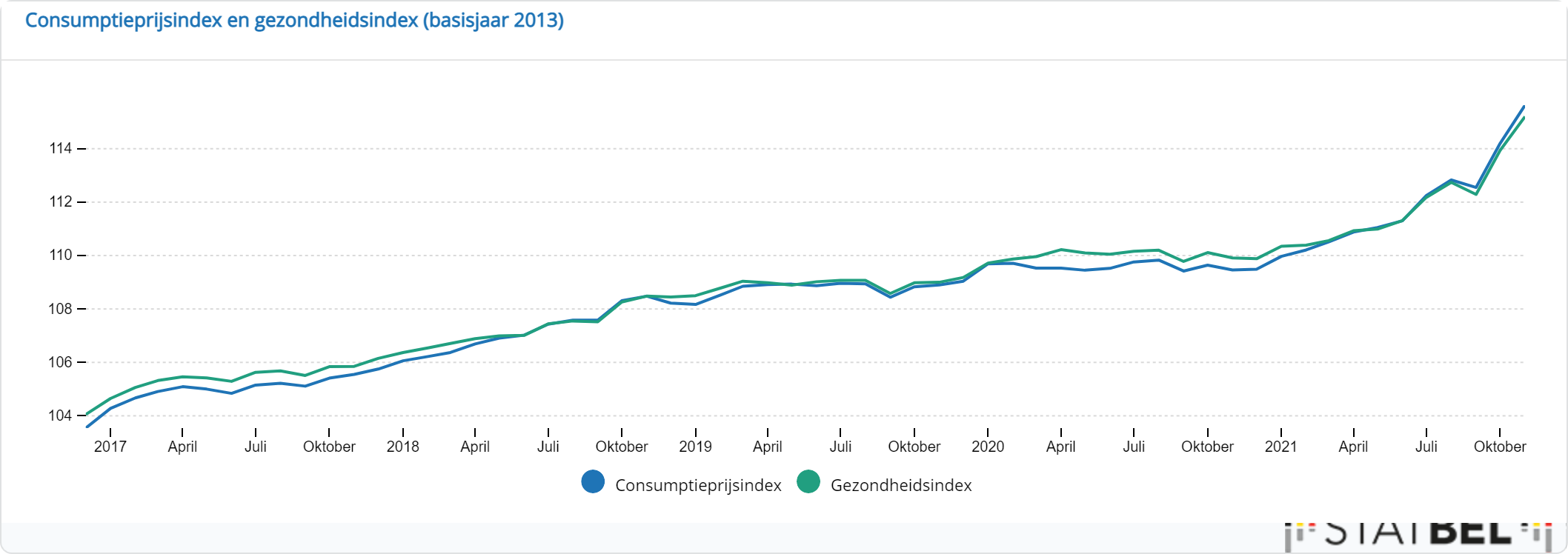

Zoals ik in eerdere artikelen reeds aangaf, heeft de invloed van de aanhoudend stijgende inflatie trend zeker een negatieve impact op de Belgische maatschappij en de ondernemingen.

De verminderde koopkracht van de mensen en de behoefte van de zelfstandigen of ondernemingen om de prijzen van hun goederen en/of diensten te verhogen, leidt tot de vorming van een degressieve economische cycliciteit.

Daarom wordt er verwacht dat de verwerving van goederen en diensten in het algemeen gaat afnemen in deze periode en bijgevolg ook de omzet van de ondernemingen gaat dalen.

Op 22 april 2022 werd op de website van de Federale Overheidsdienst Financiën een nieuwsbericht uitgegeven in verband met de btw-vrijstellingsregeling voor kleine ondernemingen: “U kunt gebruik maken van de btw-vrijstellingsregeling voor kleine ondernemingen als uw omzet, onderworpen aan het normale btw-regime het afgelopen kalenderjaar niet meer bedroeg dan 25.000 euro en u voldoet aan de andere voorwaarden. Met die regeling bent u vrijgesteld van de meeste btw-verplichtingen.” (Financien F. O., 2022)

Indien de omzet van een zelfstandige in 2021 minder dan 25.000 euro is, zal hij in de loop van mei 2022 een brief voor toepassing van de btw-vrijstellingsregeling ontvangen, waarin meer informatie over de voorwaarden en modaliteiten van die regeling staat. Voorwaarde is wel dat hij niet actief is in de bouwsector of handelt in schrootmaterialen.

“Voorbeeld: Jef start als tuinaanlegger in bijberoep en geeft aan dat hij wellicht 10.000 euro omzet per jaar zal genereren. Aangezien dat hij eigenlijke werken in onroerende staat uitvoert, moet hij echter kwartaal- of maandaangiften indienen en kan hij niet als kleine onderneming geactiveerd worden.” (Liantis, 2022)

De aanvraag tot wijziging van de btw-regeling moet men vóór 10 juni 2022 via de toepassing e604 indienen.

Btw-vrijstelling betekent dat u wordt vrijgesteld van de meeste btw-verplichtingen. U moet namelijk:

- geen periodieke btw-aangiften indienen,

- geen btw aanrekenen aan uw klanten,

- geen btw storten aan de Schatkist.

Daartegenover staat dat:

- u een aangifte van aanvang, wijziging of stopzetting van werkzaamheid moet indienen,

- u een intracommunautaire opgave moet indienen voor door u geleverde intracommunautaire leveringen en diensten. Koop je voor meer dan 11.200 euro per jaar in andere EU-landen? Dan kan je niet meer genieten van de vereenvoudigde vrijstellingsregeling voor kleine ondernemingen.

“Belangrijk: je mag nooit je Belgische btw-nummer meedelen aan je leveranciers in de andere EU-landen. Doe je dat toch, dan gaat de btw-administratie er automatisch van uit dat je ervoor koos om toch btw te betalen in België. Je buitenlandse leverancier zal je dan geen btw aanrekenen, en je moet in België bijzondere aangiften indien om de btw te betalen.” (Xerius, 2022)

- u btw-belastingplichtige blijft en bijgevolg een btw-identificatienummer moet hebben,

- u wel bepaalde verplichtingen hebt op het vlak van facturering, boekhouding enzovoort,

- u geen btw in aftrek mag brengen,

- u een klantenlisting moet indienen,

- u een bijzondere btw-aangifte moet indienen in geval van intracommunautaire verwervingen of diensten waarvoor u de schuldenaar van de btw bent.

Een bestaande onderneming kan de btw-vrijstellingsregeling aanvragen via een aangifte tot wijziging van een btw-identificatie (formulier 604B) bij MyMinfin in te dienen. Er zijn twee mogelijke datums van inwerkingtreding: voor 1 juni 2022 of voor 15 december 2022.

Een nieuwe onderneming moet een aanvraag tot btw-identificatie (formulier 604A) indienen wanneer ze de activiteit aanvangt. De btw-regeling moet bepaald worden op basis van het geschatte omzetcijfer (exclusief btw) en de activiteit.

Uiteraard breng je geen btw in rekening, maar je bent wel verplicht om de volgende vermelding toe te voegen: ‘Bijzondere vrijstellingsregeling kleine ondernemingen’ of ‘Vrijgesteld van btw’.

De vrijstellingsregeling aanvragen: doen of niet doen?

Moraal van het verhaal: er zijn zowel voordelen als nadelen aan de vrijstellingsregeling voor kleine ondernemingen. In welke richting de balans doorslaat, hangt af van jouw persoonlijke situatie. Vraag daarom advies van de expert bij uitstek: je boekhouder of accountant.

Bibliografie

Financien, F. O. (2022, 04 22). Federale Overheidsdienst Financien- Btw-wetgeving. Opgehaald van Federale Overheidsdienst Financien- Btw-wetgeving: https://financien.belgium.be/nl/Actueel/btw-gebruik-maken-vrijstellingsregeling-kleine-ondernemingen-2022

Financien, F. O. (2022, 04 22). Fisconet Plus-W.Btw, art. 56 – 56bis. Bijzondere regelingen. Kleine ondernemingen. Opgehaald van https://eservices.minfin.fgov.be/myminfin-web/pages/public/fisconet/document/5bac76c7-499e-45c2-bea0-fcf9eb93ee42

Liantis. (2022, 04 22). Liantis.be. Opgehaald van Liantis. Vrijstelling voor kleine ondernemingen: https://www.liantis.be/nl/zelfstandig-worden/btw-nummer/vrijstelling-voor-kleine-ondernemingen

Xerius. (2022, 04 22). Xerius zelfstandig worden.Btw-vrijstelling. Opgehaald van https://www.xerius.be/nl-be/zelfstandig-worden/je-voorbereiding/btw-vrijstelling